Chinas Marktbewegungen: Ein Lehrstück für bewertungsgetriebenes Investieren

Die jüngste China-Rallye ist ein ausgezeichnetes Beispiel dafür, wie stark das Sentiment, also die Stimmung am Markt, das Marktgeschehen beeinflussen kann. In den letzten Monaten erlebten die chinesischen Märkte extreme Schwankungen, die weniger durch fundamentale Veränderungen als vielmehr durch Erwartungen und Emotionen der Marktteilnehmer getrieben waren. Die folgende Analyse zeigt, warum das Sentiment so wichtig ist und wie es die kurzfristigen Bewegungen am Markt beeinflusst hat.

1. Euphorie und Unsicherheit: Der Einfluss des Sentiments

Die Rallye begann mit einem überraschenden Konjunkturpaket der chinesischen Regierung, das eine Welle der Euphorie auslöste. Viele Anleger:innen waren optimistisch, dass diese Maßnahmen zu einer schnellen Erholung führen würden, was die Kurse nach oben trieb. Ein Beispiel für die emotionale Stimmung war ein Vorfall in der Provinz Jiangxi, bei dem ein Autofahrer stundenlang auf der Standspur einer Autobahn parkte, um Aktien zu handeln.

2. Emotionen statt Fundamentaldaten

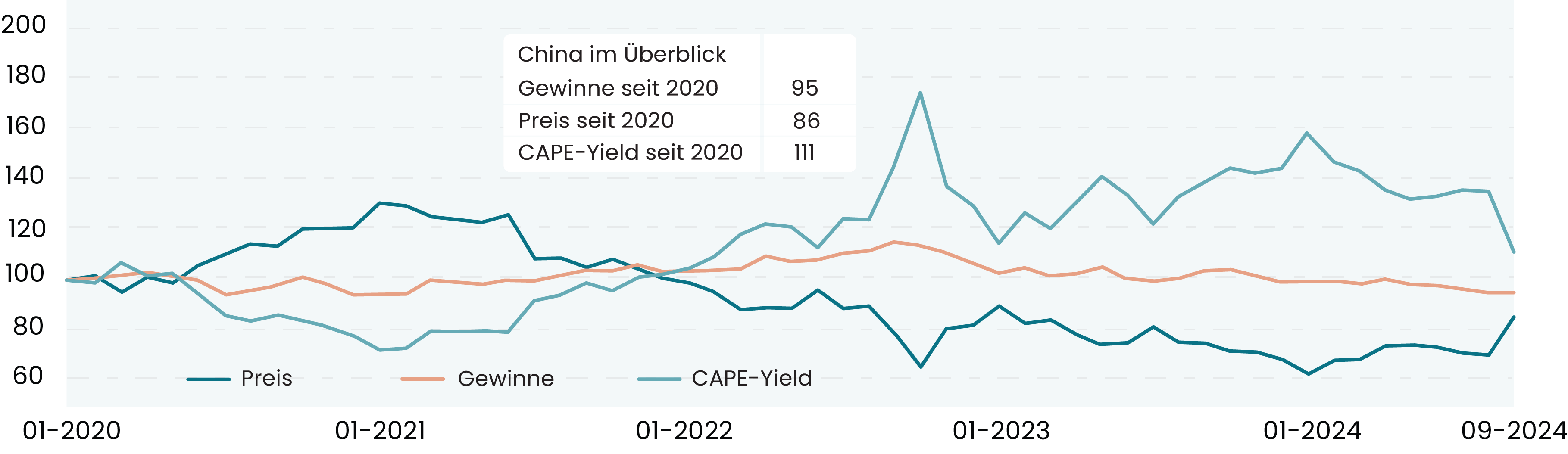

Obwohl die Kurse stark stiegen, blieben die fundamentalen Unternehmensgewinne unverändert. Die folgende Grafik verdeutlicht, dass der Anstieg der chinesischen Aktienkurse nicht mit einer Verbesserung der Unternehmensgewinne einherging. Der CAPE-Yield (Cyclically Adjusted Price-Earnings Ratio) zeigt das Verhältnis von Aktienpreisen zu langfristigen Unternehmensgewinnen. Ein sinkender CAPE-Yield kann darauf hinweisen, dass die Preise steigen, ohne dass die Gewinne entsprechend wachsen:

Was die CAPE-Yield in China beeinflusst

Diese Grafik macht deutlich, dass die Rallye hauptsächlich durch das Sentiment getrieben war und weniger durch fundamentale Verbesserungen der Unternehmensgewinne.

3. Plötzliche Kehrtwende

Nach der anfänglichen Euphorie kamen politische Unsicherheiten wieder stärker in den Fokus, was zu einem schnellen Rückgang der Kurse führte. Dieser Rückgang zeigt, wie volatil Märkte sein können, wenn sie hauptsächlich durch die Marktstimmung und nicht durch Fundamentaldaten getrieben werden.

Um das Vertrauen der Marktteilnehmer zu stärken und die Marktstimmung zu stabilisieren, greifen Regierungen und Zentralbanken häufig zu Maßnahmen, die das Vertrauen der Anleger:innen wiederherstellen sollen. Auch in China waren zuletzt Maßnahmen der Zentralbank zu beobachten, die darauf abzielten, die Stimmung zu stützen und den Markt zu stabilisieren.

4. Langfristige Treiber der Aktienperformance: Fundamentaldaten im Fokus

Die langfristige Performance von Aktieninvestitionen wird in erster Linie durch die erwirtschafteten Gewinne der Unternehmen bestimmt. Während das Sentiment kurzfristig oft den Markt beeinflusst, sind es langfristig fundamentale Kennzahlen wie Umsatzwachstum und operative Gewinne, die den Wert eines Unternehmens bestimmen.

Der wahre Wert eines Unternehmens basiert nicht auf kurzfristigen Stimmungsumschwüngen, sondern auf einer stabilen Entwicklung der fundamentalen Kennzahlen. Für langfristig orientierte Investor:innen ist es entscheidend, den Fokus auf diese fundamentalen Treiber zu legen, anstatt sich von kurzfristigen Schwankungen leiten zu lassen.

5. Private Anleger:innen und die Risiken des Sentiments

Viele private Anleger:innen, die aufgrund der positiven Stimmung in den Markt eingestiegen waren, erlitten Verluste, als die Kurse wieder fielen. Die Marktstimmung kann sich schneller verändern, als viele oft erwarten – sowohl in positiver als auch in negativer Richtung. Langfristig sind jedoch die fundamentalen Daten der wichtigste Faktor, der die Rendite beeinflusst, wie in der Grafik dargestellt:

Fazit: Chancen erkennen und diszipliniert handeln

Bei froots sind wir davon überzeugt, dass die Bewertung zum Kaufzeitpunkt die größte Aussagekraft für zukünftige Renditen hat.

Die jüngsten Entwicklungen in China zeigen, wie wichtig es ist, Emotionen aus der Investmententscheidung herauszuhalten. Als bewertungsgetriebene Investor:innen beobachten wir solche Regionen besonders genau. China ist in den letzten Jahren immer günstiger geworden, was natürlich die Frage aufwirft, ob jetzt ein guter Zeitpunkt zum Kaufen ist. Trotz der jüngsten Kursanstiege gibt es jedoch nach wie vor strukturelle und fundamentale Probleme, die nicht in wenigen Wochen gelöst werden können.

Ein disziplinierter Ansatz bedeutet, sowohl Chancen als auch Risiken objektiv zu bewerten und auf die fundamentalen Treiber zu achten. Wir bleiben geduldig und setzen auf eine bewertungsgetriebene Strategie, die uns erlaubt, nachhaltige Chancen zu nutzen, sobald die Rahmenbedingungen es zulassen. Langfristiger Erfolg braucht Disziplin, Geduld und den Blick aufs große Ganze – auch wenn es mal holprig wird.

Disclaimer: Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/